In de reeks "Food & Figures" belicht onze economiste Carole Dembour één cijfer uit de voedingssector. In deze editie blijkt dat de rentabiliteit van de voedingsindustrie dit jaar wel eens kan zakken tot op een historisch dieptepunt. De toekomstige investeringen dreigen zo in de gevaarzone terecht te komen.

De prijs van alle grondstoffen, food en non-food, kent een explosieve stijging

Volgens de laatste beschikbare gegevens (die dateren van 2015) vertegenwoordigen de kosten van agrovoedingsgrondstoffen bijna 50% van de productiewaarde. Sinds de tweede helft van 2020 kennen hun prijzen echter een explosieve stijging. Deze stijging zet zich, hoewel met een lichte vertraging, gestaag verder. Daarbovenop komt de sterke stijging van de prijzen van andere factoren: transport, gas/energie, verpakkingen (plastic, aluminium, karton).

Bedrijven betalen door het mechanisme van automatische loonindexering ook tweemaal het gelag. De indexeringsvoorspellingen in onze sector, die zich baseren op de inflatievoorspellingen van het Federaal Planbureau, werden in de loop van het jaar voortdurend naar boven bijgesteld. Verwacht men op 1 januari 2022 een indexatie van de lonen van de voedingsindustrie van 1,4%? Dan mag je ervan uitgaan dat we wellicht op het dubbele uitkomen: 2,8%.

De voedingsindustrie was in grote mate het kind van de rekening

De voedingsbedrijven rekenen slechts een (zeer) klein deel van deze stijging door, en dan waarschijnlijk nog met vertraging. Tussen januari 2020 en september 2021 steeg het indexcijfer van de productieprijzen van voeding, dat de ontwikkeling van de prijzen "af fabriek" weergeeft, slechts met 4,5% (Statbel). Dat terwijl op hetzelfde moment het indexcijfer van de grondstofprijzen voor voeding met 25,4% toenam (FAO).

Bovendien merken we op dat hoe dichter de voedingssector, via de detailhandel, bij de consument staat, hoe beperkter de stijging van het indexcijfer van de productieprijzen is, als we hoe dan ook kunnen spreken van een stijging. In de sector "vervaardiging van koekjes, beschuit en gebak" bijvoorbeeld, bleef de stijging sinds het begin van het jaar beperkt tot 0,8% (Statbel).

Dalende winstgevendheid betekent minder investeringen

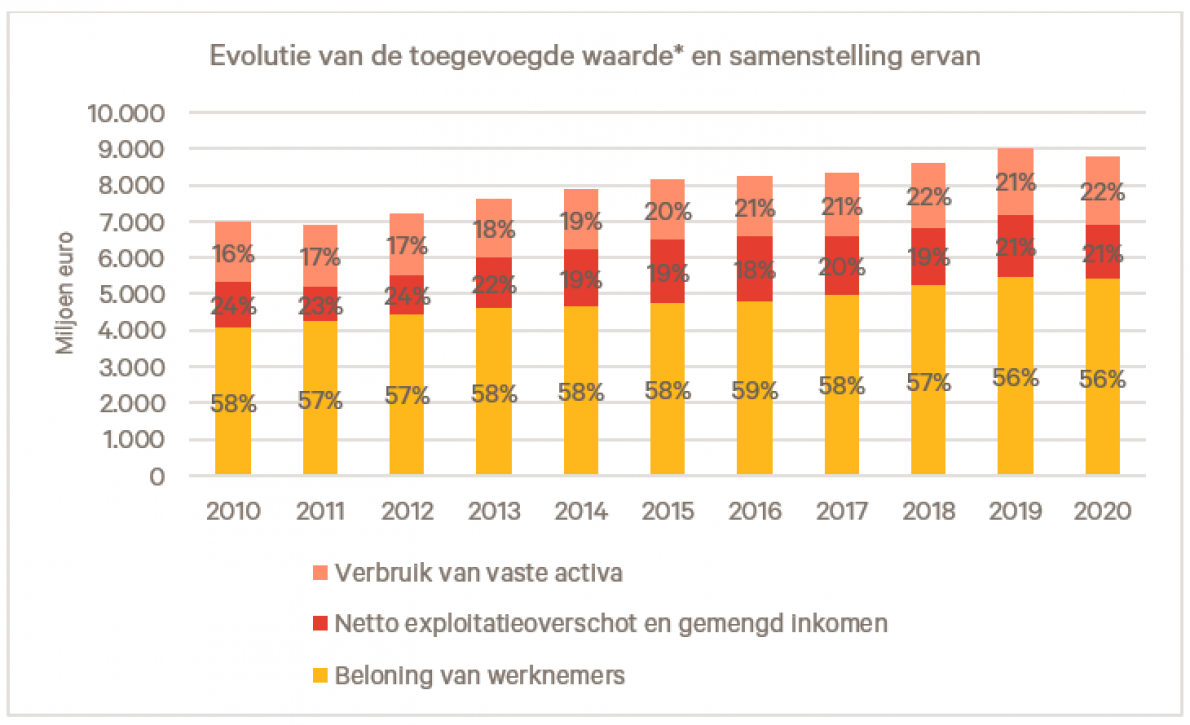

Wanneer de kosten zo sterk stijgen en de verkoopprijzen geen gelijke trend houden, is de (macro-economische) variabele bij uitstek het netto-exploitatieoverschot, d.w.z. het rendement van het geïnvesteerde kapitaal. Dit is precies wat er gebeurde in 2011, het laatste jaar waarin de grondstofprijzen voor voeding de pan uit rezen (+24% ten opzichte van 2010). In bovenstaande grafiek zien we dat het aandeel van het netto-exploitatieoverschot daalde van 18% in 2010 tot 14% het daaropvolgende jaar.

Bron: NBB, *exclusief belastingen minus subsidies op productie

De tweede variabele zijn de investeringen. Na de eerste schok, waarbij de vergoeding van kapitaal als buffer fungeert, blijkt er een effect te zijn op het "verbruik van vaste activa". Onder deze rubriek vallen onder andere de afschrijvingen, die we kunnen interpreteren als een maatstaf voor het investeringsniveau. De relatieve daling in 2013 van de afschrijvingen kunnen we dus op het hoogtepunt van de crisis zien als een uitstel of zelfs als een totale afgelasting van investeringen, waardoor deze afschrijvingen in de daaropvolgende jaren lager uitvielen.

Conclusie? De duurzame groei bevindt zich in de gevarenzone

De explosie van de prijzen van de inputs heeft ongetwijfeld een zware impact op de rentabiliteit van de sector, die al onder druk staat door de coronacrisis en de toenemende krimp van verscheidene sectoren in de Belgische markt (export, horeca, foodservice, evenementen, grootkeukens, toerisme). De sterke stijging van de grondstofprijzen van voeding, die zich midden 2020 inzette, is al gedeeltelijk verantwoordelijk voor de daling met 0,5 procentpunt van de netto-exploitatiemarge (gedefinieerd als de verhouding tussen het netto-exploitatieoverschot en de productie naar waarde) van vorig jaar.

Omdat er een verband is met de index van de groothandelsprijzen van voedingsmiddelen (FAO) verwachten we dan ook dat de nettobedrijfsmarge van de voedingsindustrie dit jaar zelfs onder de 3% zal zakken Dit zou het laagste record evenaren dat ooit werd opgetekend, namelijk dat van 2011. De geschiedenis leert ons dan ook dat sommige van de geplande investeringen wellicht niet doorgaan. De investeringen van vandaag vormen niet alleen de basis voor de groei van morgen, zowel in termen van economische activiteit als van banen, maar kunnen ook hun tol eisen op de door iedereen gewenste duurzame en digitale overgang.