La guerre en Ukraine touche plus fortement l’industrie alimentaire

La guerre en Ukraine et les sanctions visant la Russie ont impacté lourdement leurs activités, que ce soit au travers d’une explosion du coût des inputs ou d’une intensification des problèmes d’approvisionnement. Parmi les secteurs les plus touchés, ceux qui dépendent dans une plus large mesure d’inputs énergétiques ou de produits alimentaires. Et donc, l’industrie alimentaire. C’est ce qui ressort d’une nouvelle enquête menée par la BNB et plusieurs fédérations d’entreprises auprès des entreprises belges entre le 28 et le 30 mars 2022.

Les entreprises alimentaires belges sont relativement plus exposées directement à l’Ukraine et à la Russie

La guerre en Ukraine a eu pour effet de réduire drastiquement les échanges commerciaux avec l’Ukraine et la Russie, notamment en raison des sanctions économiques et financières qu’un groupe de pays occidentaux imposent à ce dernier pays. Si, d’un point de vue agrégé, l’exposition directe reste limitée, elle diffère sensiblement en fonction du secteur d’activité. Le secteur de l’industrie manufacturière (en particulier l’industrie chimique et pharmaceutique et l’industrie alimentaire) et celui des transports et de la logistique apparaissent plus exposés que la moyenne aux échanges commerciaux avec les deux pays, tant au niveau des ventes qu’à celui des approvisionnements. Le secteur de l’agriculture se caractérise lui aussi par une forte exposition directe, mais en grande partie au niveau des approvisionnements.

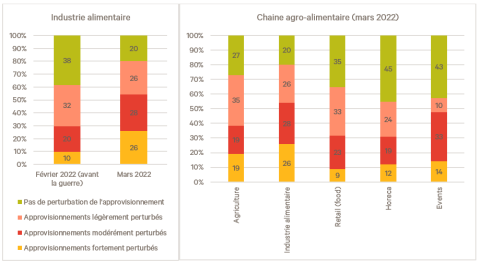

Les problèmes d'approvisionnement se sont fortement intensifiés, mais n’ont pas encore percolé en bout de chaine agro-alimentaire

La part des répondants de l’industrie alimentaire déclarant rencontrer des problèmes d’approvisionnement « sévères » est passée de 10 % avant la guerre en Ukraine à 26 % au mois de mars (graphique de gauche). Et ils ne sont plus que 20 % à ne pas connaitre de perturbation au niveau de l'approvisionnement (contre 38 % avant la guerre).

Par contre, cela ne semble pas encore s’être distillé en aval de la chaine agro-alimentaire. Ainsi, dans la grande distribution, l’horeca et le secteur des events, la majorité des répondants ne subit aucune perturbation au niveau de l’approvisionnement ou seulement très légèrement (graphique de droite).

Graphiques : Part des entreprises ayant rencontré des problèmes d’approvisionnement (autres que la hausse des prix) - % des entreprises dont l’activité dépend d’inputs

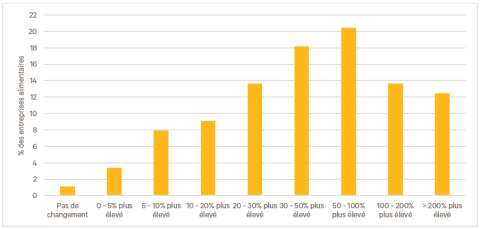

Le coût des inputs a explosé pour les entreprises alimentaires

Les problèmes d’approvisionnement causent des pressions inflationnistes, comme nous avons pu encore le constater dans notre actualisation mensuelle des coûts de production.

Les entreprises alimentaires ont fait état d’une très forte hausse de leurs coûts de leurs inputs (c’est-à-dire l’énergie, les produits intermédiaires, les matières premières, le transport, l’emballage) au cours des six derniers mois. Pour 22 % de ces entreprises, la hausse est comprise entre 0 et 20 %, tandis que, pour près d’un tiers (32 %), elle se situe entre 20 et 50 % et que, pour près de la moitié (47 %), elle est encore plus vive et dépasse les 50 %.

Graphique : Augmentation du coût des inputs au cours des six derniers mois

Avec une augmentation moyenne du coût des inputs de 52 % tous secteurs confondus, on peut dire qu’aucun secteur d’activité n’est épargné. Cependant, dans le top 5 des secteurs les plus touchés, on retrouve ceux qui dépendent dans une large mesure des produits énergétiques et/ou des produits alimentaires (dans l’ordre : horeca, agriculture, industrie alimentaire, transport de personnes, aviation).

L’inflation des coûts entrave la production

Selon les entreprises alimentaires interrogées, les difficultés auxquelles elles sont confrontées aujourd’hui réduiront la production de 9,5 % en 2022. Dans la liste des problèmes qui entravent la production, le prix élevé des biens intermédiaires et des matières premières est l’obstacle le plus souvent cité par les entreprises alimentaires (70 % des répondants). Le prix élevé de l’énergie (51 %) et les problèmes d’approvisionnement (43 %) constituent également des problèmes majeurs. Enfin, le coût élevé de la main-d’œuvre et la grande incertitude sont aussi cités par un tiers des entreprises.

L'impact économique négatif ne sera pas de court terme

En termes de perspectives, la majorité des entreprises alimentaires ne s’attend pas à voir les conséquences négatives liées au conflit s’interrompre de sitôt. À peine 11 % des répondants pensent que l’impact négatif sera ressenti pendant moins de six mois et 18 % qu’il se prolongera entre six mois et un an. Par contre, selon 48 % d’entre eux, il durera entre un et deux ans. Selon 24 % des répondants, il se fera même sentir pendant plus de deux ans. La production en volume devrait en pâtir avec un léger tassement prévu entre mars 2022 et mars 2023 (-1 %). A noter qu’au niveau de l’agriculture, la production devrait être nettement plus impactée (-8 %).

Selon les entreprises alimentaires, les plans d’investissement pour les deux prochaines années vont être réduits en moyenne de 12 % à la suite des problèmes d’approvisionnement et de l’augmentation des coûts des inputs et des salaires.

Pour conclure, il n’est pas surprenant de constater que le degré de préoccupation des chefs d’entreprises alimentaires, mesuré sur une échelle allant de 1 (peu inquiet) à 10 (fort inquiet), ait aujourd’hui atteint un sommet (7,4), dépassant les niveaux atteints lors des vagues COVID-19.