Een korte crisis? Niet voor de voedingsindustrie!

Aanzienlijke kostenstijging zet de winstgevendheid van bedrijven onder druk. Velen van hen worden gedwongen hun productie te verminderen. Het negatieve effect op de productie lijkt al in september zichtbaar te zijn en zal naar verwachting in het laatste kwartaal van 2022 sterker worden. En voor 2023 is er geen verbetering in zicht. Dat blijkt uit een nieuwe enquête die de NBB en verschillende federaties tussen 26 en 28 september 2022 bij Belgische bedrijven hebben gehouden.

Daling van de productie vandaag en geen verbetering in zicht

Iets minder dan de helft van de voedingsbedrijven gaf aan dat zij hun productie in september 2022 vrijwillig hadden verminderd als gevolg van de aanzienlijke stijging van de productiekosten. Gemiddeld zou de vermindering 6,6% bedragen, wat helemaal niet te verwaarlozen is. Voor het laatste kwartaal verwachten de voedingsbedrijven een verdere inkrimping van de economische activiteit, in dezelfde volgorde van omvang. En de verwachte productiedaling in 2023 zou slechts iets lager zijn dan die voor het vierde kwartaal van 2022. Dit geldt ook voor de andere schakels in de voedselketen, namelijk de landbouwers stroomopwaarts en de horeca stroomafwaarts. In deze sectoren zal de economische activiteit in 2023 met respectievelijk 15,7% en 10,1% afnemen. Pas op voor het domino-effect.

Voor de economie als een geheel zijn de bedrijven minder pessimistisch voor 2023: zij verwachten dat hun productie met 2,9% zal dalen ten opzichte van 2022. Dit doet de Nationale Bank geloven dat de crisis van korte duur zal zijn: “Hoewel nog steeds negatief, wijst dit lagere jaarlijkse groeipercentage op een sterk herstel in de loop van 2023, hoewel de onzekerheid zeer groot blijft." De situatie is heel anders voor de voedingsindustrie.

Stijgende energieprijzen, arbeidskosten en inputprijzen

Zoals in de overgrote meerderheid van de sectoren zijn de belangrijkste oorzaken van bedrijfsdalingen in de voedingsindustrie duidelijk de stijgende energieprijzen en het vooruitzicht van hoge arbeidskosten, die respectievelijk door 77% en 60% van de bedrijven worden genoemd. In vergelijking met de vorige enquête, die in maart 2022 werd gehouden, is er een duidelijke toename van deze twee kwesties (respectievelijk 54% en 33% in de enquête van maart). Een belangrijk verschil met de andere sectoren is dat er, naast deze twee oorzaken, ook een zeer sterke toename is van tussenproducten en grondstoffen (genoemd door 64% van de voedingsbedrijven). Dit is echter iets minder belangrijk geworden dan in de enquête van maart 2022 (73%). Dit is bijvoorbeeld consistent met de daling die de voedselprijsindex van de FAO enkele maanden geleden heeft ingezet.

Gemiddeld maakten de energiekosten, zowel voor gas als voor elektriciteit, begin 2021 voor meer dan één op de drie bedrijven meer dan 5% van de totale omzet uit. Tussen begin 2021 en september 2022 meldden voedingsbedrijven een gemiddelde stijging van 227% van hun elektriciteitsrekening - de hoogste stijging van alle sectoren - en 258% van hun gasrekening.

Winstgevendheid onder zware druk

Zoals al in maart in de vorige enquête werd vastgesteld, was de stijging van de verkoopprijzen in de laatste twaalf maanden, die op gemiddeld 23% werd geschat, lager dan de stijging van de inputkosten (+ 69% - exclusief lonen). Bovendien wijzen de prognoses van de respondenten voor de inputkosten op een verdere aanzienlijke stijging in de komende zes maanden (+42%), wat enigszins in strijd is met de recente daling van de wereldprijzen voor intermediaire inputs en energie. Gezien de gerapporteerde omvang van de stijging van de energiekosten is het echter mogelijk dat de sterke stijging van de gas- en elektriciteitsprijzen nog niet volledig in de kosten van het bedrijfsleven is doorberekend. Dit kan bijvoorbeeld worden verklaard door tijdelijke bescherming via vaste of afdekkingscontracten.

De bezorgdheid van voedingsondernemers over de winstgevendheid blijkt ook uit hun perceptie van het faillissementrisico, dat een hoogtepunt heeft bereikt sinds het begin van de enquêtes in 2020. Let wel op dat er ook een sterke achteruitgang is in de voedingsdistributie (bakkerijen, slagers, etc.).

Sterke daling van de investeringen en tijdelijke werkloosheid

Gemiddeld verwachten de bedrijven in de voedingsindustrie hun investeringsplannen in de komende twee jaar met een kwart te verminderen. Dit is een duidelijke verslechtering ten opzichte van het resultaat van de enquête van maart 2022 (een daling van 13%).

Ook de werkgelegenheid zal naar verwachting iets minder door de huidige economische situatie worden beïnvloed dan de productie. Gemiddeld verwachten onze bedrijven namelijk dat de werkgelegenheid de komende zes maanden met 5,6% zal krimpen. De huidige schok op de arbeidsmarkt zou echter gedeeltelijk worden opgevangen door het toegenomen gebruik van tijdelijke werkloosheid, aangezien 6 van de 10 bedrijven verwachten dit mechanisme in de komende zes maanden voor een deel van hun werknemers te activeren.

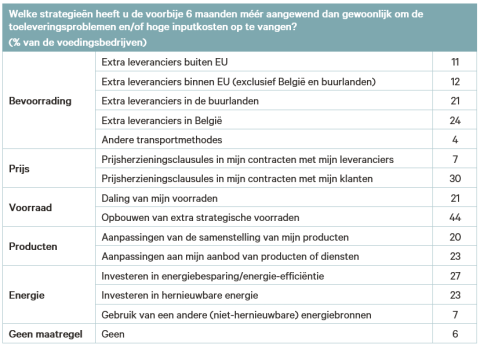

Al tweeënhalf jaar is veerkracht het sleutelwoord van onze ondernemers. Zij passen alternatieve of aanvullende inkoopstrategieën toe en heroverwegen hun energiebeleid. Zo heeft ongeveer een kwart van de voedingsbedrijven, ondanks - of dankzij - de bijzondere moeilijke economische situatie, geïnvesteerd in energiebesparing en -efficiëntie en/of in hernieuwbare energie. Het is interessant dat van alle productiesectoren investeringen in hernieuwbare energie het vaakst wordt genoemd in de voedingsindustrie als strategie om de hoge inputkosten het hoofd te bieden.

Ten slotte, noteer wel dat de COVID-19-crisis heeft aangetoond dat de eerste prognoses van de ondernemingen in enquêtes te pessimistisch kunnen zijn. Laten we hopen dat dit hier nog steeds het geval is.